S’ils pouvaient remonter dans le temps, ils choisiraient de ne pas naître aux Etats-Unis. “Ils”, ce sont les Franco-américains qualifiés d'”Américains accidentels”.

Certains d’entre eux n’ont vécu que quelques mois sur le sol américain avant de repartir en France avec leurs parents. Maintenant, ils se retrouvent rattrapés par le fisc.

Motif: la mise en application de FACTA (Foreign Account Tax Compliance Act), une loi votée en 2010 par la Congrès pour lutter contre la fraude fiscale. Elle impose notamment aux banques étrangères de rapporter à l’administration fiscale américaine les informations bancaires de leurs clients présentant des “indices d’américanité” (visa américain, carte verte, résidence aux Etats-Unis, binationaux…). Seuls les comptes ayant un solde supérieur à 50.000 dollars sont visés par la loi.

À leur grande surprise, ces “Américains accidentels” français, qui ne sont dans certains cas pas retournés aux Etats-Unis depuis leur naissance et n’ont pas payé d’impôts depuis des années, ont donc commencé à recevoir des lettres du fisc américain leur demandant de se mettre en conformité après l’entrée en vigueur de la loi en France en 2014.

La facture peut être élevée. Philippe, un informaticien qui a souhaité rester anonyme comme d’autres personnes interviewées, a reçu la missive en juin 2015. “Si on prend en compte les pénalités, je vais devoir payer jusqu’à 15.000 dollars, raconte-t-il. J’ai essayé de remplir le formulaire de l’IRS et de me mettre en règle, mais quand je m’attèle à la tâche, c’est juste mission impossible. Je n’ai pas de Tax ID Number, ni de numéro de sécurité sociale. À part d’être né aux Etats-Unis et d’y avoir passé les quatre premières années de ma vie, je n’ai aucune relation avec le pays!”

Il tente de contacter l’IRS et l’Ambassade des Etats-Unis en France pour avoir des explications, mais aucun de ses interlocuteurs n’est en mesure de l’informer. “Le sentiment d’impuissance est complet”, souffle-t-il. Il n’est pas le seul concerné. Il y aurait un million d’Américains accidentels dans le monde, mais le décompte est rendu difficile par le fait qu’ils sont longtemps restés invisibles, inconscients des incidences fiscales de leur bi-nationalité.

Aujourd’hui, FATCA les oblige à sortir du bois et à s’organiser. Fabien Lehagre, qui a passé les 18 premiers mois de sa vie aux Etats-Unis et n’y est pas retourné depuis un séjour touristique à l’âge de 17 ans, a lancé un collectif en août 2015 en France pour faire connaître des pouvoirs publics cette population d’Américains malgré eux. “Avec FATCA, les pays sont devenus des agents de l’IRS (…) Nous sommes fichés par les Etats-Unis, alors qu’on n’a pas de lien avec le pays. On n’y a jamais travaillé, voté. Toutes nos vies sont en France. La majorité d’entre nous ne parle même pas anglais“, s’exclame-t-il.

Renoncer à la nationalité

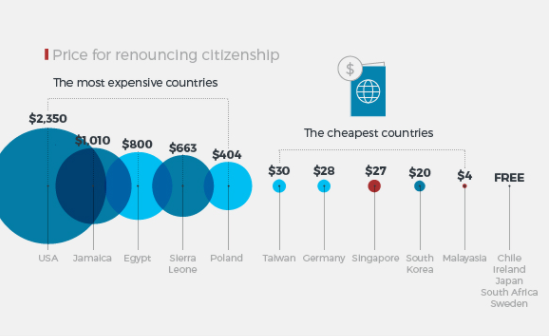

Pour ce sortir de cette situation, ils ont trois options. Pour se mettre en conformité, ils peuvent engager une “streamlined procedure” avant d’être contactés par l’IRS, mais le processus est long et coûteux – plusieurs milliers de dollars de frais administratifs et juridiques divers, dans certains cas. Ils peuvent aussi renoncer purement et simplement à leur nationalité américaine. Mais là encore, ils doivent se mettre en conformité au préalable, puis s’acquitter de frais administratifs de 2 350 dollars (une augmentation de plus de 400% par rapport à 2014). “C’est un processus très intrusif. On nous fait jurer sur la Bible qu’on ne renonce pas pour des raisons fiscales. Le tout en anglais, après vous avoir laissé dans une pièce pendant deux heures pour vous faire réfléchir. Hors de question de rentrer dans le système!” lance Fabien Lehagre.

“Nous ne sommes pas des millionnaires”

Troisième et dernière option: faire “profil bas“, comme l’explique Sophie, qui n’a pas encore été contactée par l’IRS. “J’ai essayé de me mettre en conformité mais j’ai renoncé face à la complexité“.

D’autres décident d’ignorer les lettres de l’IRS, quitte à s’enfoncer dans l’infraction. “Pour l’instant, je ne fais rien. Je ne déclare pas chaque année. Je fais ma rebelle avec l’angoisse de ce qui peut se passer. Je me demande par exemple si l’IRS peut demander au fisc français“, témoigne Aline Coscarat.

Cette Française a un frère qui habite aux Etats-Unis. “Je ne l’ai pas vu depuis 24 ans. J’ai envie de retourner le voir aux Etats-Unis avec ma fille de 28 ans et faire connaissance de sa famille, mais je me pose beaucoup de questions: est-ce que j’y vais ou pas ? Avec un passeport français ou américain ? Qu’est-ce qui peut m’arriver ? Je suis inquiète, avoue-t-elle. Les Américains accidentels ne sont pas des millionnaires. On a un boulot simple. On ne blanchit pas d’argent“.

Même inquiétude chez Philippe qui reconnaît souffrir de crises d’énervement et de troubles du sommeil qu’il impute à sa situation. “Il était question que ma société m’envoie aux Etats-Unis mais je refuse d’y aller car mon nom a été communiqué à l’IRS et je ne sais pas si j’ai un mandat d’arrêt qui m’attend là-bas. Je me bagarre avec mon employeur à ce sujet car il y a une clause de déplacement mondial dans mon contrat. Je ne tiens pas à visiter les prisons aux Etats-Unis. La fraude fiscale est vécue de manière plus dramatique qu’en France. Je suis dans un excès de paranoïa, mais je ne suis pas convaincu que j’ai tort“.

Trump, le sauveur ?

La prise de conscience des deux côtés de l’Atlantique est lente, mais elle se renforce. En France, un rapport parlementaire sorti en octobre sur l’extraterritorialité des lois américaines fait mention des “Américains accidentels” et suggère d’agir auprès de Washington pour leur permettre d’être exonérés de leurs obligations fiscales ou de pouvoir renoncer à la nationalité américaine gratuitement et rapidement.

Aux Etats-Unis, l’abrogation de FATCA, qui figurait dans le programme du parti républicain, pourrait devenir une réalité avec l’arrivée de Donald Trump au pouvoir. “Les républicains étant plutôt contre FATCA et pour le passage à une fiscalité basée sur la résidence, potentiellement, on peut avoir de bonnes surprise. Mais c’est un travail de longue haleine“, avance Fabien Lehagre.

En attendant, il s’emploie à mettre en garde les expatriés français aux Etats-Unis. “N’importe quel Français résident aux Etats-Unis peut donner naissance à un Américain accidentel et ils doivent être protégés. La France doit faire son job en leur donnant des informations pour qu’ils puissent prendre une décision en connaissance de cause“.

FATCA : le calvaire des "Américains accidentels"

Par Alexis Buisson / Le 16 janvier 2017 / Actualité

DERNIÈRES NEWS

French Morning

Rejoignez la communauté !

S’ABONNER À LA NEWSLETTER